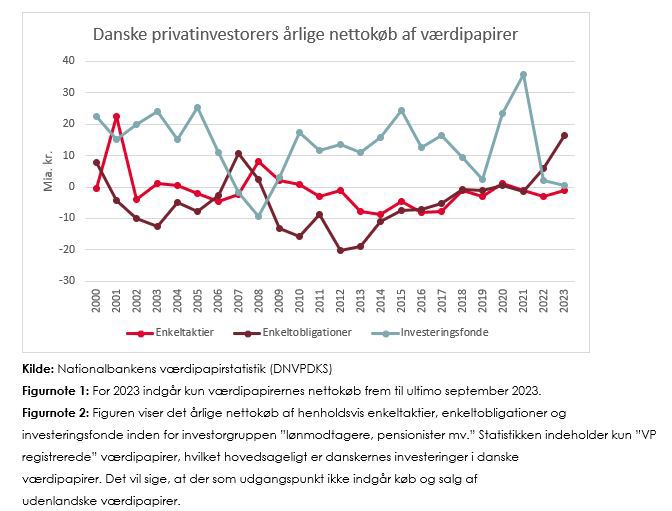

I løbet af årets første 9 måneder har danske privatinvestorer købt enkeltobligationer for netto 16,4 mia. kr. Til sammenligning var danskernes nettokøb af enkeltaktier og investeringsbeviser i den samme periode henholdsvis -1,1 mia. kr. og 0,4 mia. kr. Det viser Nationalbankens statistik for danskernes beholdning af ”VP registrerede værdipapirer”.

Den hidtidige rekord for køb af enkeltobligationer var i 2007, hvor danskerne købte for netto 10,5 mia. kr. Med tre måneder tilbage af 2023 har nettokøbet af enkeltobligationer dermed været knap 6 mia. kr. større end i 2007. Det svarer til en stigning på 35 procent. De danske investorer skal dermed foretage meget store nettofrasalg af enkeltobligationer i det sidste kvartal af 2023, hvis ikke den gamle årsrekord skal slås betragteligt.

”Går vi bare to år tilbage, var interessen for enkeltobligationer blandt danske privatinvestorer stort set ikkeeksisterende. Sat lidt på spidsen kunne man tale om en forsvundet investeringskategori. Men med de store rentestigninger de sidste par år er det hele blevet vendt på hovedet. Både i 2022 og 2023 har danskerne sendt langt flere nye penge efter enkeltobligationer end enkeltaktier og investeringsfonde. At vi med tre måneder tilbage af året allerede har set et historisk stort nettokøb, sætter en tyk streg under, at enkeltobligationer efter de seneste par års rentestigninger er stærkt tilbage på investorernes nethinde,” siger investeringschef Kåre Valgreen, Investering og Opsparing i Finans Danmark.

Pas på fælderne

Selvom enkeltobligationer er den investeringskategori, som danskerne de seneste par år har købt mest op i, så udgør enkeltobligationer fortsat en begrænset andel af danskernes samlede investeringer. Mens aktier og fonde udgør henholdsvis 47 og 49 procent af danske investorers værdipapirer, udgør enkeltobligationer blot 4 procent. Det understreger, at mange danske investorer efter en årrække med lave renter har ingen eller begrænset erfaring med investering i enkeltobligationer. Derfor er det også vigtigt, at investorer, der ikke tidligere har investeret i enkeltobligationer, sætter sig ind i forskellen på at handle enkeltaktier, fonde og enkeltobligationer, inden de trykker på købsknappen. Som investor bør man altid kende sin risikoprofil og sprede sine investeringer ud på flere forskellige værdipapirer. Men ved investering i enkeltobligationer er det særligt vigtigt, at man er opmærksom på, hvor likvide obligationerne er. En del obligationer er relativt illikvide, og dermed er handlen med dem begrænset. Det kan gøre det svært at finde en køber til sine obligationer, hvis man gerne vil sælge dem, inden de udløber.

”Ligesom med aktier kan man som investor investere i obligationer gennem enten fonde, der puljer og spreder investorernes penge ud på mange forskellige obligationer, eller gennem enkeltværdipapirer, hvor man selv investerer i specifikke obligationer. Når man vælger at investere i enkeltværdipapirer, skal man altid gøre sit hjemmearbejde grundigt, uanset om man er til aktier, obligationer eller en blanding af de to. For enkeltobligationer er det dog særligt vigtig, at man har øje for, hvor ofte de pågældende obligationer handles. Ellers kan man risikere at blive låst inde, hvis der er meget begrænset handel med den obligationsserie, som man har investeret i. For aktier gælder derimod, at likviditeten stort set altid er stor nok til små privatinvestorer, og at man som hovedregel primært skal være opmærksom på likviditeten, hvis man handler meget små aktier,” siger investeringschef Kåre Valgreen.

Udover likviditetsmæssige forskelle er der også forskel på, hvordan enkeltaktier, fonde og enkeltobligationer beskattes. Det kan f.eks. være mere komplekst at opgøre sin skat, hvis man løbende køber og sælger obligationer i samme obligationsserie. Det skyldes, at gevinst og tab ved salg eller indfrielse af enkeltobligationer som udgangspunkt opgøres efter FIFO-princippet (først-ind-først-ud). Det betyder, at de obligationer, som man har købt først, anses for at være dem, som man sælger først.

Når man skal beregne sin skat, skal man derfor være opmærksom på, hvilke obligationer der anses som værende solgt – det gælder både ved aktive salg og ved passive indfrielser, herunder de typisk fire årlige udtrækninger for danske realkreditobligationer. For enkeltaktier og minimumsbeskattede fonde er det derimod lettere, da der her anvendes den gennemsnitlige anskaffelsesværdi, når man skal beregne sin skat. Desuden skal investoren ved køb af obligationer gennem fonde ikke løbende foretage en gevinstberegning ved årlige udlodninger. Det skyldes, at udlodninger indberettes af bankerne og beskattes som kapitalindkomst, uanset om en del af udlodningen består af gevinster ved f.eks. udtrækninger.