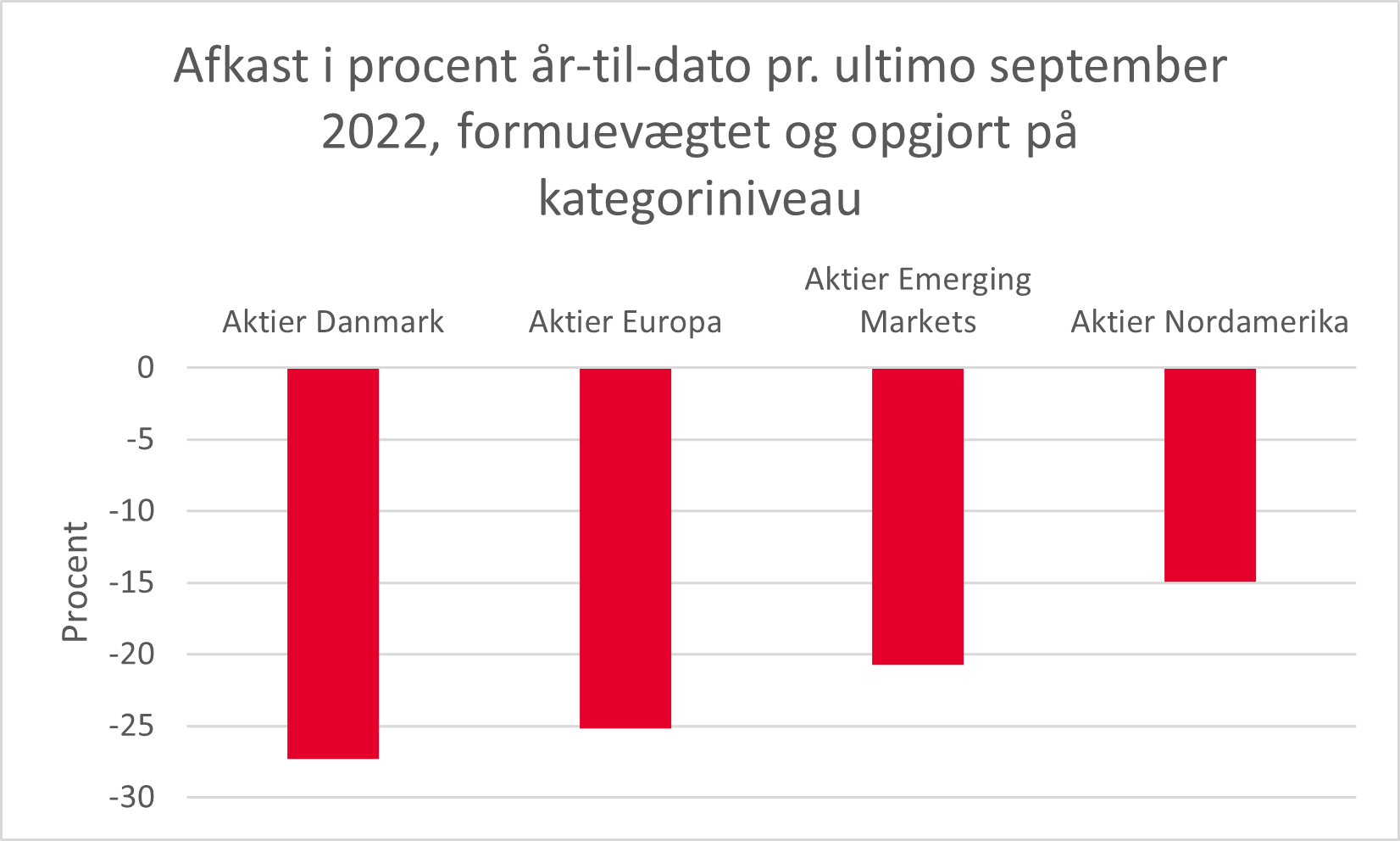

Krig, inflation og stigende renter har været en giftig cocktail for verdens aktiemarkeder, der i de fleste tilfælde er nede med tocifrede procentsatser i 2022’s tre første kvartaler. Det er dog ikke kun aktiekurserne, der har bevæget sig i 2022. Det samme har valutakurserne, hvor især den amerikanske dollar er styrket over for kronen, der som bekendt følger euroen gennem fastkurspolitikken. Ved udgangen af september var dollarkursen i 2022 steget med hele 16 procent over for kronen. Det betyder, at amerikanske aktiers afkast i 2022 holdes oppe, når det opgøres i danske kroner. At den stærke dollar har en positiv effekt på afkastet på amerikanske aktier, ses tydeligt, når man sammenligner afkastet i de fire største kategorier af danske aktiefonde. Det formuevægtede afkast blandt fondene inden for kategorierne Aktier Danmark, Aktier Europa og Aktier Emerging Markets er således henholdsvis -27, -25 og -21 procent, mens afkastet i den dollartunge kategori Aktier Nordamerika er nede med mere beskedne -15 procent.

”Når man som dansk investor ejer amerikanske aktier, skal man huske, at ens afkast ikke kun afgøres af kursudviklingen i de pågældende aktier, men også af, hvordan dollarkursen har udviklet sig over for kronen. I 2022 er dollaren steget mærkbart over for euroen og kronen, og det betyder, at afkastet i amerikanske aktier opgjort i danske kroner er markant bedre end det, som kursudviklingen på det amerikanske aktiemarked indikerer. Valutarisiko handler dog ikke kun om, hvilken valuta en aktie handler i, men også om, hvilken valuta det underliggende selskab sælger sine varer i. En række danske selskaber kan således have glæde af en stærk dollar, da meget af deres salg er i USA, hvor der afregnes i dollar. Dermed stiger deres omsætning, når den opgøres i kroner,” siger investeringschef Kåre Valgreen, Investering & Opsparing i Finans Danmark.

Valutaspekulation er et nulsumsspil

Historisk har det været sådan, at aktieinvestorer over længere tidsperioder har opnået et ganske pænt afkast, da de får del af den værdiskabelse, som de underliggende selskaber skaber. Anderledes forholder det sig dog med valutaudsving, hvor en valuta kun stiger, hvis en anden falder. Det bør man som investor huske på, før man begiver sig ud i valutaspekulation.

”Når man investerer i aktier – hvad enten det er i enkeltaktier eller gennem aktiefonde – bliver man ejer af selskaber, som gerne skulle skabe værdi for samfundet, og som aktionær får man en andel af værdiskabelsen gennem kursgevinster og udbytter. Sagt med andre ord får man som aktionær et stykke af den kage, som man selv er med til at gøre større. Anderledes er det med valutaer. Deres værdi opgøres over for hinanden, og det betyder, at hvis en valuta er steget i værdi, så må en anden valuta nødvendigvis være faldet i værdi. Valutaudsving er altså et nulsumsspil uden nogen egentlig værdiskabelse, og som investor er det helt generelt bedre at have fokus på at investere i selskaber, der skaber værdi, end det er at forsøge at vinde et nulsumsspil,” siger Kåre Valgreen og fortsætter:

”Men derfor kan man godt have et ønske om at afdække sin valutarisiko, så man ikke pludselig oplever et tab på grund af f.eks. en faldende dollar. Som privatperson kan det være vanskeligt at gøre, hvis man investerer i enkeltaktier, men en række aktiefonde afdækker deres investeringer mod danske kroner eller euro. Det betyder, at udsving i andre valutakurser som f.eks. dollaren ikke påvirker fondens afkast. Man skal dog være klar over, at valutaafdækning alt andet lige kan medføre lidt højere omkostninger, ligesom man ikke får glæde af, hvis andre valutaer stiger over for kronen”.