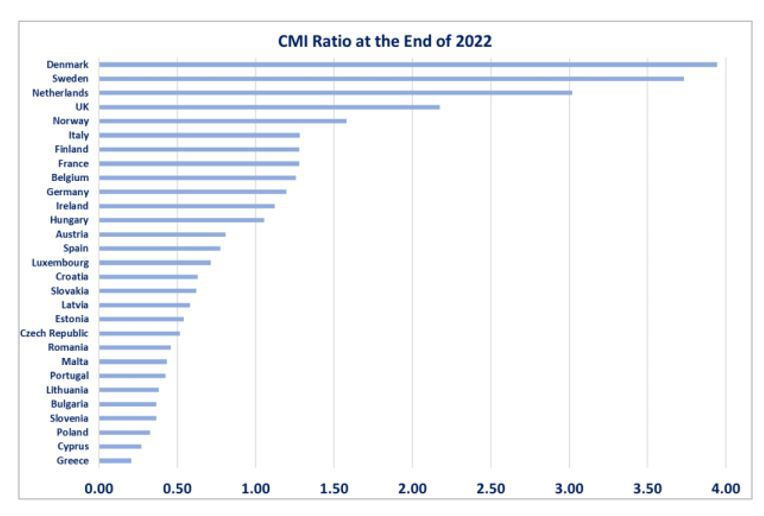

De europæiske investeringsfondes samarbejdsorganisation, EFAMA, har med udgangspunkt i data fra den Europæiske Central bank (ECB) for alle EU-lande opgjort, hvor meget af husholdningernes finansielle formue, der står passivt forrentet på indlånskonti. Det har de så sat i forhold til den del af husholdningernes finansielle formue, der er placeret i forskellige former for kapitalmarkedsinstrumenter. Kapitalmarkedsinstrumenter omfatter obligationer, aktier, investeringsfonde samt og private pensionsordninger, herunder arbejdsmarkedspensioner. Forholdet kaldes for CMI-ratio (Capital Market Instrument – ratio), og jo højere tallet er, jo mindre udgør de passivt placerede, kontante indlån.

Tallene viser, at danske husholdninger er dem i Europa, der har den største andel af deres finansielle formue aktivt investeret i kapitalmarkedsinstrumenter. Efter Danmark følger Sverige og Holland.

”Ale historiske erfaringer viser, at investering i kapitalmarkedsinstrumenter giver et højere afkast på længere sigt end at lade pengene stå passivt på en konto. Så mens debatten om indlånsrenten har tiltrukket sig meget opmærksomhed, har der været betydelig mindre interesse for, hvor stor en andel af husholdningernes samlede formue, der faktisk er investeret aktivt. Og her kan vi konstatere, at vi i Danmark har de husholdninger i hele EU, som har aktiveret den allerstørste andel af deres finansielle formue. Det er positivt. Samtidig viser tallene, at danskernes formue er spredt pænt over de forskellige typer af kapitalmarkedsinstrumenter. Det sikrer en god robusthed i formuerne”, siger investeringschef Kåre Valgreen, Investering & Opsparing i Finans Danmark.

De nye tal viser også andre interessante sammenhænge. På tværs af EU-landene er der en klar tendens til, at indlånenes andel af den samlede finansielle formue er mindst i lande med de største indkomster. I højindkomstlandene, som Danmark hører til, er behovet for indlån som et beredskab mod uforudsete begivenheder generelt mindre. Betydningen af økonomisk tryghed kommer også til udtryk ved, at jo større privat pensionsopsparing husholdningerne har, jo færre penge lader de stå på lavtforrentede indlånskonti.

EFAMA har desuden kigget på sammenhængen mellem indlån og husholdningernes viden om finansielle forhold, som løbende måles i EU’s Eurobarometer Survey on Financial Literacy. Tallene viser her, at der er en ganske klar sammenhæng mellem husholdningernes viden om finansielle forhold og hvor stor en andel, der står kontant.

”De europæiske tal bekræfter, at jo mere viden husholdningerne har om finansielle forhold, des færre penge placeres som passive indlån. Det bekræfter, at tiltag som for eksempel den årlige Pengeugen, hvor 7.-9. klasser undervises i privatøkonomi, er med til at skubbe tingene i den rigtige retning, både for den enkelte husholdning og for samfundet som helhed”, siger Kåre Valgreen.

Læs mere om EFAMA's analyse her